内容提要:

碧桂园8月7日应付的2250万美元利息未能按时支付,引发市场对其1.4万亿债务风险的担忧。负债成本高,市净率低,在建项目多,因此碧桂园债务危机对市场的冲击,料比恒大更大。碧桂园已经在筹备债务重整,但债务重整成功的可能性并不大。

一、碧桂园债务风险突然冲击市场

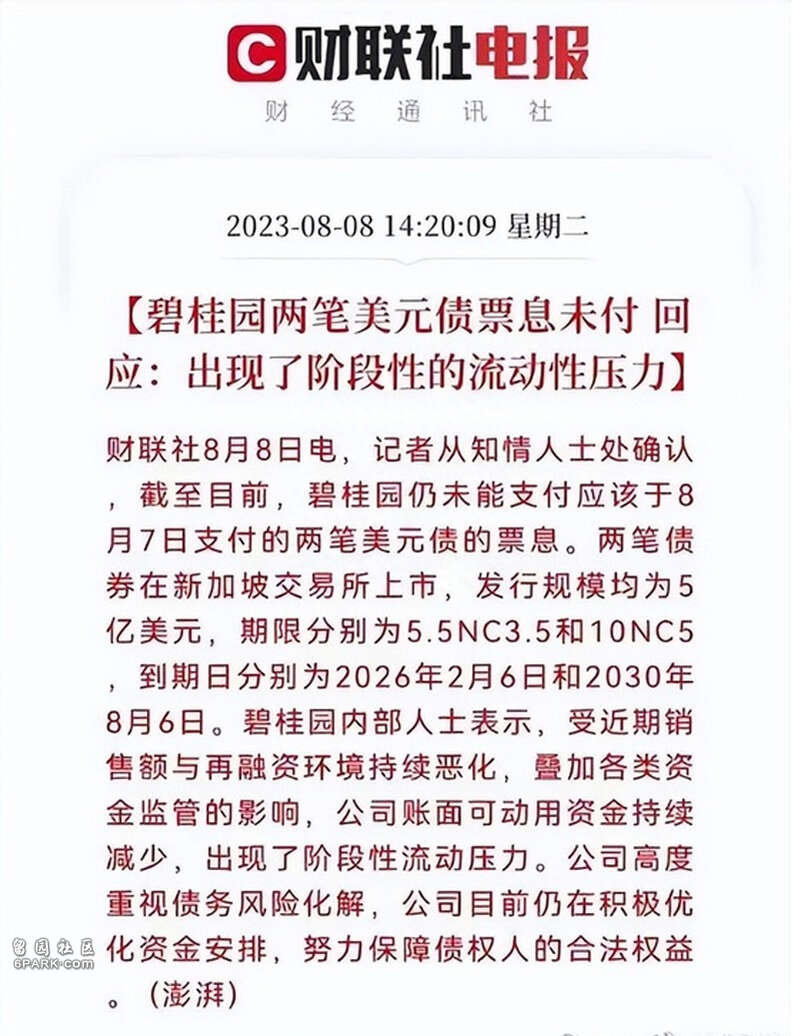

由于未能在8月7日按时偿还两笔美元债利息,合计约为2250万美元(约合人民币1.62亿元),叠加工作组进驻公司、佛山地块遭政府催缴土地款、董事会主席杨惠妍将股权转予公益基金会、高管减持套现等一系列负面消息,碧桂园近期暴雷传言不断。

8月8日的《华尔街日报》报道,碧桂园8月7日应付的2250万美元利息未能按时支付。涉及的两笔债均在新加坡挂牌,发行规模均为5亿美元,即总共10亿美元。根据Tradeweb数据,这两笔分别定于2026年和2030年到期的债券价格已暴跌至不到面值的8%。

第一财经报道称,有机构人士透露,碧桂园已经在筹备债务重整,近期有望启动相关程序,该公司已聘请中金为财务顾问,主导重整事宜。从9月起至2024年初,公司将面临多笔债务集中到期的兑付压力,总金额大约100多亿。

彭博在最近的一份报告中称,旗下分析师认为,碧桂园债务危机对市场的冲击,料比恒大更大。

二、为什么碧桂园危机冲击看上去比恒大更大?

很多人认为,碧桂园的负债并不高,负债比恒大2.4万亿少了1万亿,所以风险并不大,无需过分紧张。还有人认为,碧桂园的银行贷款只有2713亿元,没什么债务风险。

但是,从以下三个角度看,碧桂园的风险远超出财报账面的风险,这也是一些比较客观的海外分析报告认为,碧桂园风险预警对市场的冲击比账面上看起来大得多,可能比恒大还要大的逻辑所在。

第一,银行贷款在负债中的比重越低,负债成本越高,债务风险越大。

我们知道,小微企业获取资金最困难,通常很难获取银行贷款,因为财务不规范或者缺乏足够的抵押物。必须融资借贷时,多半是民间融资。但民间借贷的债务成本数倍于银行,利息高,自然债务风险也大。

房企的负债结构复杂,但有一点是肯定的,那就是贷款是房企成本最低的负债,也是房企能够满足信贷条件的负债。因此这部分负债占比越小,说明企业债务成本越高,风险越大。所以大家可以观察到,国企的贷款与债券等低成本负债占比远高于民企。

截止到2022年底,碧桂园的总资产和总负债分别为17445亿元、14349亿元,资产负债率看上去只有82.3%。但这其中有贷款仅为2713亿元,仅占负债总额的18.9%。2022年度,中国恒大总资产约18383亿元,总负债约24374亿元,资产负债率为132.6%。其中银行贷款5700亿元,占负债的23.4%,比碧桂园的18.9%高得多。

第二、市净率越低,贷款风险越高。

市净率是资产市值与资产财务报表价值的比率。财务报表的资产价值更接近购买或者建成的价值,市值更接近资产处置、销售价值。上市公司在财报中虚高资产价值,是应对债权人和投资人的必备功课,也是普遍现象,资产的销售或处置价值往往低于财务价值。

众所周知,碧桂园主打三四五六线城市与乡镇市场,公司项目遍及全国超过1400个城镇。因而碧桂园的资产,三四五六线城市占比非常大,而这一轮人口下行、房地产下行周期和经济下行周期,都是从六线开始向上蔓延。从销售看,一些城市下滑小于二线,二线小于三线,三线小于四线。

依据碧桂园2021年的公告数据,其来自三四线城市的销售额占比达68%,有161个城市的市占率超过5%,其中有13个地级市的市场占有率大于20%,合同销售额排名前十的城市,大部分为三四线城市。

根据中指研究院7月31日发布的数据,7月份的房地产市场不仅延续了5-6月份的低迷,甚至比5-6月份更低迷。中指研究院调查的13个主要城市商品房成交量同比下降41.1%,环比下降43%。一线城市回落得缓慢点,同比下降了18.4%,环比下降了14.5%。三线城市跌到脚背了,同比下降86.4%,环比下降59.2%。

在目前这种越下沉销售萎缩越大的结构性房地产市场中,碧桂园这种布局四五六线城市的房企,现金流获取难度更大,偿债能力更差,翻身的可能性更小,风险自然更大。

第三、在建项目越多,债务风险越大。

对于房企而言,未建得地皮和已经建好但未销售的房产,是相对容易处置变现的资产。在建得项目则是最难变现得资产。

根据彭博社的报告,碧桂园目前在建项目高达3121个,居全国房企之冠。是第二名龙湖集团的接近三倍,是恒大目前778个在建项目的四倍。据彭博称,碧桂园目前有超过65万套预售房屋。这不仅意味着最多65万个家庭会因为碧桂园的债务问题而受到严重影响,更意味着碧桂园需要投入恒大4倍、龙湖3倍的资金才能确保项目完工,预售房屋不烂尾。如果以平均三年的楼房完工时间计算,碧桂园在2024年年底前交付预售房的压力非常之大。

再换个角度,如果需要处置碧桂园的资产来清偿债务,碧桂园变现困难、折价率高的在建资产,是恒大的4倍。假设碧桂园3121个项目平均账面资产每个2亿元,合计6242亿元,占其总资产的35.8%,在建项目折现率往往低于5成,456线甚至低于3成。按4成折现率计算,碧桂园3121个在建项目的资产损失将超过3700亿元,其资产负债率将超过105%。

三、碧桂园债务重整,成功的可能性有多高?

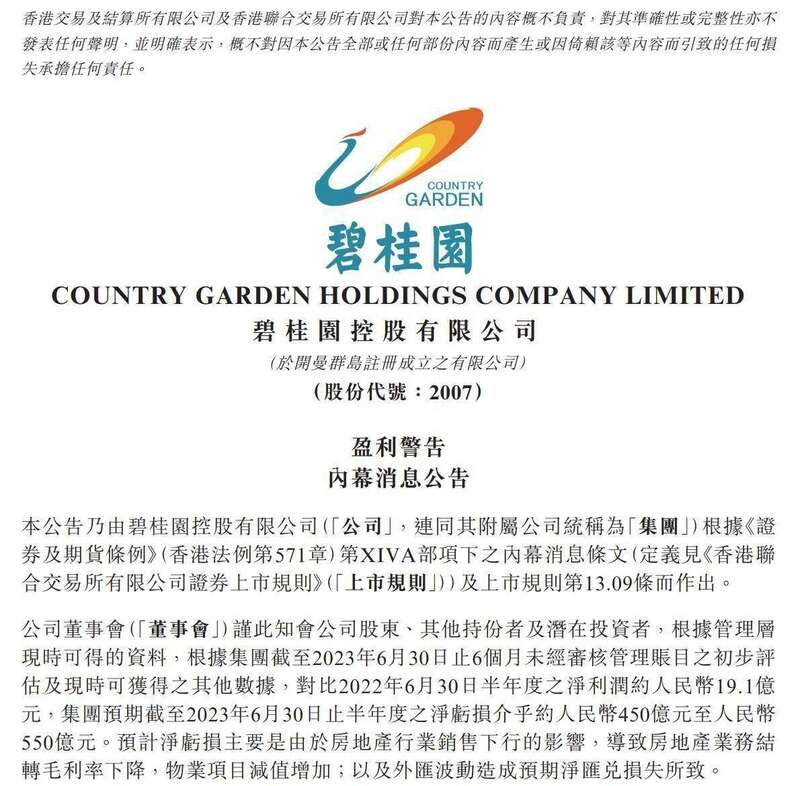

债务濒临违约之际,近期各种负面冲击下,8月10日晚间碧桂园控股深夜突发公告披露,2023年上半年,该公司未经审计的亏损额度大约介乎约450亿元至550亿元。碧桂园在公告中承认,受近期销售额与再融资环境持续恶化的影响,公司账面可动用资金持续减少,出现了阶段性的流动压力,“公司遇到了自成立以来最大的困难”。

8月10日的第一财经报道称,碧桂园已筹备债务重整,近期启动相关程序。一是由杨惠妍任组长的专项工作小组,建立工作机制,努力渡过难关;二是将与各投资者沟通,并考虑采取各种债务管理措施。

上述内容,被市场解读为碧桂园或将效仿其他暴雷房企,进行债务重组,以期缓解短期资金压力。

碧桂园债务重整能否成功,重点在以下三个方面:

第一、销售债务比。

2023年前7月,碧桂园的销售额大幅度加速下滑,1-7月分别为220.1亿、248.5亿、250.1亿、226.9亿、182亿、120.7亿元,1-3月同比分别下降48%、33%、27%。仅4月同比增长10%,5-7月又同比下降13%、34%、40%。

上半年,碧桂园销售额同比下降35.3%,远超过4.5%的全国商品房销售额下降幅度。1-7月碧桂园累计合同销售额为1408亿元,比去年同期的2293亿元,减少了885亿元,下降了38.6%。按照1-7月的销售情况,2023年碧桂园销售额最乐观为2500亿元,比2022年的3715亿元减少1215亿元,下降32.7%。收入债务率为574%。在公司一分钱不花的情况下需要79个月的销售额才能还本。

这样的销售债务比,哪个债权人能够接受?

第二、继续投入资金规模。

前面我们介绍了,碧桂园目前在建项目高达3121个,目前有预售房屋超过65万套。按照保交楼的标准,每套按100平米、每平米按最低2000元建筑与小区环境建设费用计算,还需投入1300亿现金。而目前碧桂园年2500亿左右的销售额,扣除1.4万亿的债务成本、办公费用、人工工资,预估年亏损不会低于800亿元。

2022年全年,碧桂园销售3715亿元,净亏损金额是60.5亿元。2023年上半年,碧桂园销售1288亿元,同比减少703亿元,但公告预计亏损额度450亿元至550亿元。而恒大地产集团2022年度的净亏损也只有人民币527.20亿元。

虽然负债规模比恒大低了4成,资产负债率比恒大也低不少,但半年的亏损就接近恒大一年的亏损,哪家金融企业会置风险于不顾,再向碧桂园投入至少1300亿借款呢?

第三、政府与企业的博弈。

碧桂园在今年年底前的偿债压力仍旧不小。2023年9-11月,碧桂园仅公募与私募到期债券就超过54亿元,海外债为4亿美元。虽然碧桂园在公告中表态要“千方百计开展自救”要“保交付“,按目前的市场以及碧桂园的销售状况,自救显然是没有能力的。

至关重要的是,碧桂园似乎对债务重组早有准备。

2022年7月30日,碧桂园旗下物业公司——碧桂园服务发布公告,称董事会主席杨惠妍向国强公益基金会(香港)捐赠了6.7亿股股权,占到了碧桂园服务公开发行股份的20%。换算下来,这笔捐赠差不多合人民币59亿。这些年,杨惠妍和杨国强已经先后给这家基金会捐款上百亿了。

除此之外,碧桂园最近的举动,却让人嗅到了不同寻常的味道:

1、7月中旬,碧桂园境内和境外的部分债券下跌幅度超过3成;

2、7月19日,碧桂园服务的总裁李长江,在股票低位大规模减持套现;

3、7月24日,摩根大通一周前发布报告调低了碧桂园的评级,穆迪也调低了碧桂园的信贷评级,由Ba3下调至B1,展望维持负面;

4、7月31日,碧桂园发布公告称,预期截至2023年6月30日半年度可能录得未经审核净亏损,他们将“积极寻求政府及各方监管机构的指导和支持”。

5、8月5日,民间传闻,近期佛山市级领导带工作组进驻碧桂园,未经核实的市场消息称,该集团正处于债务爆雷的边缘。

6、8月8日,碧桂园两笔各5亿美元新加坡美元债票息到期未付。

站在佛山政府角度,不管进驻工作组的传言是否属实,我们都需要考虑以下问题:

一是佛山的财力,没法救碧桂园;

二是广东的财力,没法救护广东所有的房企。佛山,广东没法,因为一方面金融管理、发钞权并不属地方政府,另一方面经济复苏迟滞,维持正常的财政运转都有难度。

三是站在国家层面,第一家、帐债务规模最大的房企是恒大,负责房企风险处置的,最关心的是恒大,而非实际上风险可能更大的碧桂园。

四是碧桂园明摆了准备躺平,政府压根还未打算接盘。中间巨大的时间间隙,足够风险膨胀、弥漫。

而这,就是碧桂园对市场隐藏的更大的风险冲击。